丁列明有点慌:贝达净利润持续下滑“一药独大”怎么破?

来源:中国网 发布时间:2019-04-20 09:56 作者:牧晓 阅读量:7343

贝达药业依旧身处净利润下滑的晦暗之中。

贝达药业(下称“贝达”)近日发布的2018年年报显示,去年贝达实现营业收入12.24亿元,较去年同期增长19.27%;但归属于上市公司股东的扣除非经常性损益的净利润为1.39亿元,较去年同期下降30.74%,系连续第二年下降,2017年的降幅达30.12%。

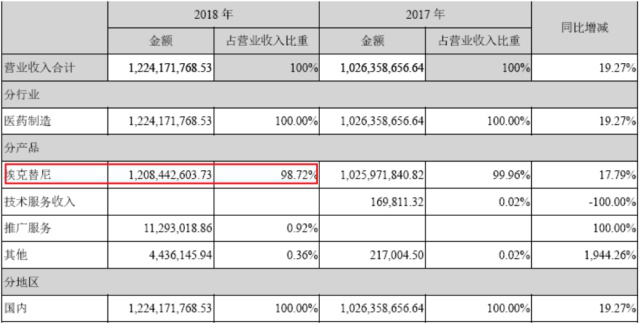

连续两年净利润大幅下滑,贝达长期“单腿走路”的危机已显现。“看家宝”埃克替尼依然是贝达业绩真正意义上的主力支撑——年报显示,埃克替尼全年营收12.08亿元,占总营收98.72%。

“非常期待盐酸恩莎替尼上市,成为贝达新的利润增长点。”贝达药业CEO丁列明在今年两会期间接受时代财经采访时表示。

埃克替尼独木已难支

丁列明发自内心希望贝达能够依赖的不止是埃克替尼。

他一手创立的贝达药业是国内初创型创新企业的典型代表。经过数年研发,2011年,贝达研发出我国第一个完全自主知识产权的小分子靶向抗癌新药埃克替尼;同年8月,埃克替尼正式被批准上市销售。埃克替尼的上市也打破了肺癌靶向治疗长期被进口药垄断的局面。

上市后的埃克替尼成为贝达药业核心业绩来源。数据显示,2016到2018年连续三年,埃克替尼销售额稳定在10.4亿元、10.3亿元、12.08亿元,总营收占比分别为99.98%、99.96%和98.72%。

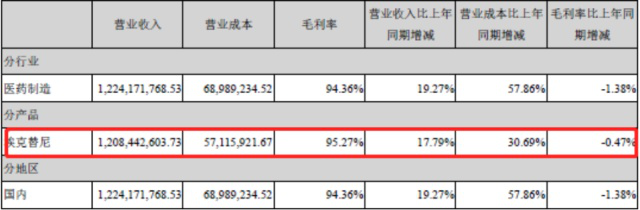

极高的占比之下是坚实的困局。2016年,因参与首批国家药品价格谈判,埃克替尼主动降价55%;2017年2月埃克替尼进入国家医保目录和国家基本药物目录;2018年7月,再次降价3.9%,这时,单盒药价已从3080元降至目前的1345元,降价幅度达56%。但以价换量的后果却是营业成本的大幅上涨和毛利的下降。埃克替尼2017年销量803225为盒,营业成本同期增长17.51%,毛利下滑0.11%;2018年销量为1047824盒,同期营业成本大幅增长57.86%,毛利下滑1.38%。

受埃克替尼的影响,贝达药业连续两年遭遇增量不增利的尴尬。不止如此,埃克替尼面临的外部竞争和价格压力也在进一步加剧。

论价格,目前,国内用于一线肺癌治疗的小分子靶向抗肿瘤药有埃克替尼、吉非替尼和厄洛替尼,三者均在2017年被纳入医保目录,且埃克替尼、吉非替尼2018年纳入基药目录,埃克替尼价格降为1345元;而在“4+7”带量采购中,吉非替尼以75%的降价幅度中标,中标后的价格仅为547元。

据贝达2019年一季度业绩预告,2019年一季度埃克替尼销量同比增长34.63%。鼎臣医药咨询有限公司董事长史立臣指出,虽然此次埃克替尼迎来销量增长,但随着4月份带量采购试点全面铺开,埃克替尼将进一步承压。

论疗效,埃克替尼不得不面对EGFR-TKI更迭带来的更为剧烈的市场竞争。在2018年的抗癌药医保准入谈判中,第二代和第三代EGFR-TKI药物阿法替尼和奥西替尼相继被纳入医保,这也会加大埃克替尼的竞争压力。

EGFR领域的治疗药物市场需求旺盛,也吸引了更多的企业进入或加大对该领域的投入,例如正大天晴、创阳制药、恒瑞药业等药企都在申请吉非替尼仿制药的生产资格,未来不排除可能出现更多疗效好、安全性高、价格更低的治疗药物,这将加剧埃克替尼的市场竞争,进而对贝达经营业绩产生不利影响。

盐酸恩莎替尼会成为另一条腿么?因此,丁列明口中的盐酸恩莎替尼成了最大的希望。

贝达的官网一则名为《再传喜报!盐酸恩莎替尼进入国家药监局优先审评程序》的文章中说,盐酸恩莎替尼是一种新型强效、高选择性的新一代ALK抑制剂,是贝达药业和控股子公司Xcovery共同开发的全新的、拥有完全自主知识产权的创新药,用于接受过克唑替尼治疗后进展的或者对克唑替尼不耐受的ALK阳性的局部晚期或转移性非小细胞肺癌(NSCLC)患者提供新的治疗。

“去年我们(将推进盐酸恩莎替尼上市)作为一个重点项目。包括为(实现上市后的)生产化,我们也新建了生产车间,也把试生产、投产(设备)全部紧锣密鼓完成了。”丁列明告诉时代财经,因盐酸恩莎替尼临床二期的数据较好,汇报后获得了药审中心的支持,将加速完成审批流程从而上市。

据悉,盐酸恩莎替尼国内注册研究较计划提前1个月成功提交NDA申请,并于2019年2月纳入优先审评品种名单,有望在2019年获批上市。“我们之前应该说也非常努力,(盐酸恩莎替尼)今年上市应该没问题,我也非常期待其上市后成为贝达新的利润增长点。”丁列明说。

不过,贝达的盐酸恩莎替尼面前的路也并不好走。

从2018年5月1日起,我国将包括抗癌药在内的所有普通药品、具有抗癌作用的生物碱类药品及有实际进口的药物进口关税降至零,使我国实际进口的全部抗癌药实现零关税。较大幅度降低抗癌药生产、进口环节增值税税负。其中,盐酸恩莎替尼的同类药物、诺华的塞瑞替尼和罗氏的阿来替尼分别于2018年5月和8月被批准用于ALK阳性的局部晚期或转移性NSCLC患者的二线治疗和一线治疗;并且,塞瑞替尼和阿来替尼在去年还分别于进入了乙类全国医保和深圳大病医保。随着医保全面落实,将进一步推动其加快放量。

此外,国内外多家药企均在积极布局ALK抑制剂。其中辉瑞药业在积极引进已在美国上市的三代ALK抑制剂劳拉替尼;复星医药的新型ALK二代抑制剂丁二酸复瑞替尼已进入临床二期研究;人福医药的RF-A089进入临床一期研究……未来国内ALK抑制剂赛道竞争激烈程度可见一斑。

高投入研发 多面布局

在内生发展与外界竞争的双重压力下,为尽快丰富产品线,贝达去年在新药研发上投入持续增加。

2017年,贝达在新药研发上投入3.81亿元,占营业收入的37.09%,位列中国上市医药公司研发投入第二位,仅次于沃森生物的49.87%;2018年,更增加到5.90亿元,占营业收入比例达48.20%,接近一半。截至本报告披露之日,公司及其下属子公司拥有13项处于临床试验阶段的产品,同步推进19个临床前研究项目,新药研发管线日趋丰富,已形成每年都有创新药申请临床的发展态势。2018年,贝达先后提交了BPI-16350、CM082和JS001联用、MRX2843、BPI-17509、BPI-23314五个项目的IND申请。

为了集中精力研发新药,贝达在去年甚至暂缓了伏立诺他项目、氯法拉滨、缬沙坦、阿托伐他汀等仿制药项目。

但是,有医药分析师认为,研发投入的多少并不直接代表该企业未来竞争力的强弱,还要看企业产品研发结构如何。

贝达亦在积极开展战略合作,希望布局癌症精准治疗生态链,特别是肺癌靶向药产品矩阵已初现轮廓,未来将与埃克替尼、恩莎替尼等产品形成优势互补,加快在肺癌领域的全面覆盖。

2018年12月,贝达与益方生物签订合作协议,受让BPI-D0316项目中国权益(大陆、港台)并独家在该区域内进行BPI-D0316产品的开发及商业化。作为三代EGFR-T790M的TKI,该产品有望填补在服用EGFR-TKI耐药后T790M突变患者治疗领域的空白。目前该产品处于二期临床;2019年1月,贝达又与荷兰Merus达成战略合作,获得MCLA-129项目(EGFRamp;cMet双抗)在中国的开发和商业化的独家授权。

年报显示,贝达的多靶点激酶抑制剂——CM082处于三期临床阶段,预计2019年完成中期评估。此外,帕妥木单抗已准备提交上市申请,有望在年内进入CDE技术审评甚至获批上市。

史立臣认为,虽然贝达正在逐渐形成了丰富的产品线和多样化的产品矩阵,但事实上新药的研发投入大、周期长、不可预测因素较多。在研发过程中很可能由于疗效不确定、安全性问题等多种原因导致研发失败或不能获得药监部门的审批。

截至时代财经记者发稿时(4月19日14:19),在A股盘面医药板块领涨的局面下,贝达药业却仍呈跌势。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。